Заявление в налоговую на возврат излишне уплаченного налога – это документ, в соответствии с которым налогоплательщик просит налоговый орган возвратить ему излишки по уплаченным налогам, сборам, штрафам. Процедура всегда оформляется определёнными документами.

Важно! Этот документ можно скачать в КонсультантПлюс

Скачать в КонсультантПлюсБесплатный доступ к документуБланк заявления в налоговую на возврат излишне уплаченного налога

Образец заявления в налоговую на возврат излишне уплаченного налога

Возврат излишне уплаченного налога

Вернуть излишки имеет право как физическое, так и юридическое лицо. Налогоплательщики в Российской Федерации самостоятельно исчисляют подлежащие к уплате суммы по налогам (если речь идёт о предпринимателях). Однако переплата может возникнуть и у физического лица, не являющегося ИП. В любом случае сумму можно возвратить. Такая возможность предусмотрена статьёй 78 НК РФ.

Как узнать о переплате

Налогоплательщик может обнаружить переплату самостоятельно, более подробно просмотрев бумаги. Однако такое происходит не всегда. Подсказать о наличии излишков может сам налоговый орган. В личной кабинете налогоплательщика у гражданина появится активное окно «переплата». Именно эту сумму можно возвратить. Однако следует иметь в виду, что оформить возврат можно только в том случае, если у лица нет неуплаченных штрафов или пеней. В противном случае сотрудник ведомства засчитает переплату в счёт погашения долгов.

Срок обращения установлен законом в три года с момента образования излишков. Срок рассмотрения заявления налоговым органом – один месяц. По истечению этого периода налогоплательщик вправе обратиться в суд.

Когда имеет место возврат

Переплата на практике образуется в ходе простой человеческой ошибки в цифрах. Гражданин может указать не ту сумму при уплате налога, может измениться ставка по налогу, лицу может быть предоставлена льгота. Однако ещё один распространённый случай возвращения средств – это получение право на налоговый вычет.

Налоговый вычет

Под налоговым вычетом понимается своеобразная форма поддержки от государства. Выражается он не в прямой материальной помощи, а в косвенной. То есть человек в любом случае заплатит полную сумму за покупку, но в следующем году сможет возвратить от неё определённый процент (тем самым освобождаясь от уплаты налога). Вычет предоставляется в следующих случаях:

- покупка жилья (жилой дом, вторичное жильё, квартира в новостройке, стройка дома);

- расходы на лечение;

- расходы на образование.

Денежные средства можно будет вернуть из бюджетной системы государства обратно на счёт налогоплательщику. Для этого потребуется написать соответствующее заявление.

Как и куда обращаться

Оформление возврата (как и получение налогового вычета) – это право налогоплательщика, а не обязанность налогового органа. Таким образом инициатором процедуры всегда выступает сам гражданин. Ему следует обратиться в территориальное отделение ИФНС с заявлением. К заявлению имеет смысл приложить подтверждающие переплату бумаги (платёжка, чек). Подать документ можно любым удобным из доступных для налогоплательщика способов:

- обратиться в ИФНС лично, придя в отделение;

- передать заявление через посредника (потребуется оформить на него доверенность);

- отправить заявление через личный кабинет налогоплательщика на сайте налоговой.

Форма документа

Налоговый орган принимает только заявления граждан, составленные по определённой форме. В нашем случае придётся воспользоваться разработанной и утверждённой Приказом ФНС России в 2017 году формой КНД 1150058 (применяется на практике с октября 2021 года). Следует иметь в виду, что налоговое ведомство регулярно обновляет и видоизменяет бланки для обращений налогоплательщиков. Таким образом, следует постоянно за ними следить, так как заявление, написанное не по форме, принято к рассмотрению не будет.

Бланк можно заполнить двумя способами: от руки при помощи шариковой ручки (чёрной гелиевой) и на компьютере в машинописном виде. Юридическая сила документа от этого не изменится. Для каждого из вариантов предусмотрены свои правила. Внося данные от руки, следует каждую букву писать печатной, заглавной. Одна буква – одна клеточка. Никакие исправления строго не допускаются. Если допущена ошибка, потребуется взять новый чистый бланк. Для компьютерного заполнения тоже предусмотрены свои стандарты: шрифт Courier New, кегль 18; один символ – одна клетка формы. В заявлении также потребуется оставить рукописную подпись заявителя, так что в любом случае компьютерный вариант придётся распечатать на принтере.

Объясняем, как заполнить бланк «на пальцах»

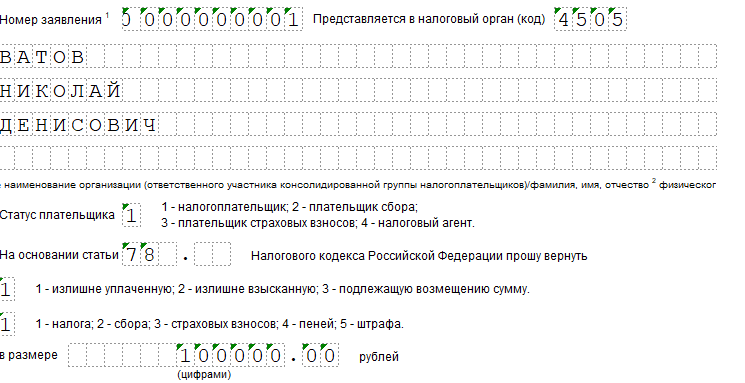

Обратим внимание на структуру формы. Она состоит из трёх страниц. Если возврат оформляется физическим лицом, не являющимся ИП, заполнить придётся все три. Для предпринимателей достаточно будет двух. В шапке бланка указываем ИНН и нумеруем каждую страницу в формате «001», «002».

Начинаем заявление с указания кода отделения налогового органа (можно посмотреть на сайте регионального отделения ведомства). Далее вносим сведения о заявителе. Для физического лица потребуется указать его ФИО. Затем выбираем из предложенных вариантов нужный нам (налог, сбор, штраф) и указываем точную сумму, подлежащую возврату. Налогоплательщик высчитывает значение самостоятельно, а сотрудник ведомства при приёме заявления сверяет правильность. В завершение первой страницы (в правом нижем углу листа формы) повторно вписываем ФИО заявителя. Здесь же отмечается номер телефона для связи (в случае возникновения вопросов) и ставится подпись. Автограф подтверждает полноту и достоверность указанных в документе сведений.

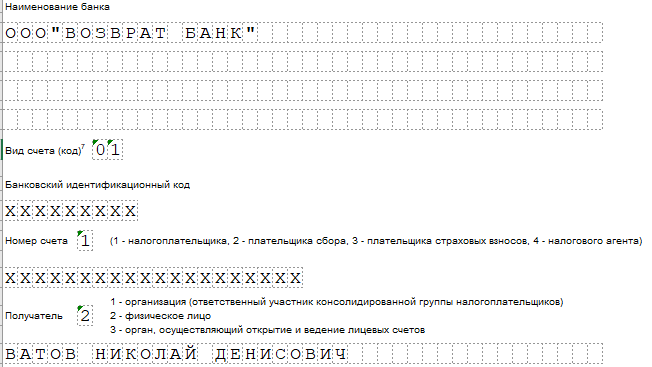

Переходим ко второй странице. Здесь указываются реквизиты банковского счёта, на который будут возвращены средства:

- наименование кредитной организации;

- вид счёта;

- номер счёта;

- ФИО держателя счёта.

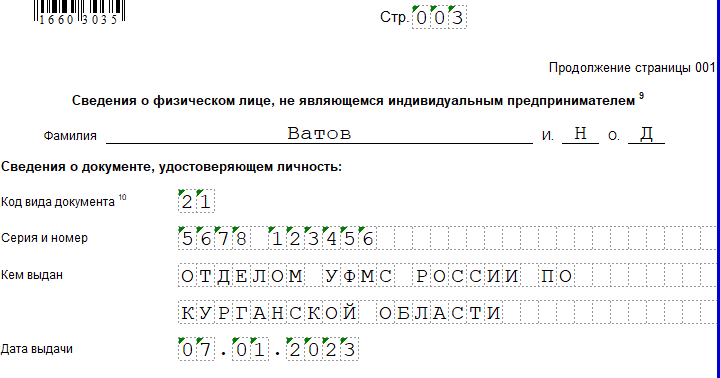

Третья страница полагается к заполнению физическим лицам, не являющимся ИП. На ней оставляются сведения об удостоверяющем личность документе. Паспорту РФ соответствует код «21». Указываем реквизиты документа: серия, номер, когда и кем выдан.

На этом составление заявления окончено. Остаётся ждать решения из ИФНС.