Заявление в налоговую о возврате налогового вычета за квартиру – это документ, в соответствии с которым налогоплательщик просит налоговый орган вернуть излишне уплаченный НДФЛ (переплата образуется за счёт налогового вычета при покупке жилья). Процедура осуществляется путём оформления и подачи определённого пакета документации.

Файлы для скачивания:

Бланк заявления в налоговую о возврате налогового вычета за квартиру

Образец заявления в налоговую о возврате налогового вычета за квартиру

Налоговый вычет за покупку жилья

Налоговый вычет представляет собой своего рода государственную поддержку гражданам, приобретающим жилые площади. Лицо имеет право возвратить 13 процентов от общей суммы, затраченной по покупку квартиры, но не более двух миллионов рублей или трёх миллионов, если речь идёт о приобретении жилья в ипотеку. Воспользоваться таким правом можно единоразово за всю жизнь. При чём лимит может достигаться посредством нескольких покупок.

Главное, чтобы общая сумма, затраченная на приобретение имущества, не превышала двух миллионов. Речь идёт о возврате излишне уплаченного НДФЛ, так что лицо должно быть трудоустроено или иметь иные официально задекларированные доходы.

Право на возврат налога

Начать процедуру возвращения налогового вычета можно только в следующем году после года, в котором появилось право собственности на квартиру. При чём речь идёт именно о праве собственности, а не о фактическом приобретении. Это правило имеет место при приобретении жилья в новостройках. Зачастую будущая жилплощадь оплачивается заранее, ещё до сдачи объекта. Вернуть налог можно только после документального оформления права собственности.

Также должны быть соблюдены и другие обязательные условия:

- лицо является резидентом Российской Федерации;

- квартира приобретена на территории страны;

- покупка оплачена заработанными средствами или посредством оформления ипотеки;

- квартира находится в собственности или уже оформлен акт приёма-передачи новостройки.

Долевая собственность

Приобретение квартиры может быть осуществлено в браке. Таким образом оба супруга имеют на неё равные правы и не важно на кого она записана. Подать документы на налоговый вычет может каждый их них, однако в установленных законом пределах (два миллиона рублей). Распределить возвращенные средства супруги вправе по своему усмотрению. Не обязательно это должны быть равные доли.

Процедура оформления

Первым делом необходимо собрать и подготовить определённый пакет документации. С каждой официальной бумаги следует снять копию. Потребуются следующие документы:

- документы, подтверждающие право собственности на квартиру (выписка из ЕГРН, ипотечный договор, договор купли-продажи);

- документы, подтверждающие оплату (платёжки, квитанции, чеки);

- свидетельство о браке (если приобретается в долевую собственность);

- заполненная налоговая декларация 3-НДФЛ;

- справка с места работы (2-НДФЛ).

Подавать в налоговую нужно именно копии документов. При необходимости сотрудники ведомства свяжутся с заявителем и попросят предоставить оригинал.

В соответствии с положениями Налогового кодекса РФ налогоплательщик обязан самостоятельно исчислять подлежащую к уплате сумму налога. То же самое касается и возврата. Формула выглядит следующим образом:

- если стоимость квартиры менее двух миллионов – 13% от общей суммы;

- если стоимость квартиры более двух миллионов – 13 % от максимально возможного лимита (два миллиона рублей).

Таким образом максимальная сумма налогового вычета за приобретение квартиры составляет 260 тысяч рублей.

Куда обращаться

На сегодняшний день существует два способа обращения в налоговую с заявлением о возврате налогового вычета. Первый из них – традиционный. Заполняем декларацию, прикладываем сопутствующую документацию и идём в отделение ФНС. Срок рассмотрения заявления и возврата денег на указанный банковский счёт составит 4 месяца.

Второй способ стал доступен сравнительно недавно. Он предполагает обращение через личный кабинет налогоплательщика. Заполнять декларация 3-НДФЛ не нужно, ведомство предоставит уже подготовленный вариант заявления.

В настоящем материале разберём именно традиционный способ возвращения налога.

Форма документа

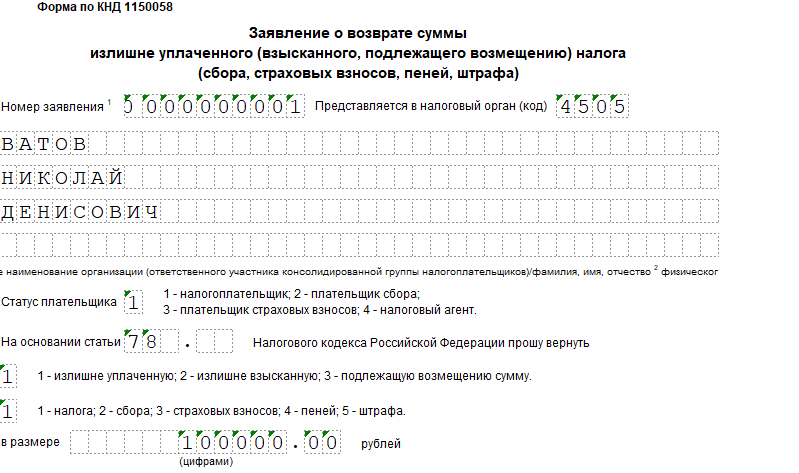

Все обращения в ИФНС в обязательном порядке оформляются в соответствии с разработанными и утверждёнными Приказом ФНС стандартами. В нашем случае необходимо воспользоваться формой по КНД 1150058. Применяется на практике с октября 2021 года. Следует иметь в виду, что составленное не по форме заявление сотрудниками налогового ведомства принято не будет.

Заполнить бланк можно как от руки шариковой (чёрной гелиевой) ручкой, так и при помощи компьютерных средств. Выбор способа изложения не влияет на юридическую силу документа. Для каждого из способов предусмотрены свои правила. Заполняя бланк от руки, следует каждую букву писать в заглавном печатном формате. Одна клеточка – одна буква. Исправлять ничего нельзя. В случае допущения ошибки потребуется взять новую форму. Составляя заявление на компьютере, необходимо использовать шрифт Courier New, 18 кегль. Сотрудник ведомства проверит правильность заполнения в момент приёма заявления. Если обнаружатся недочёты, придётся из исправить.

Пошаговая инструкция по заполнению бланка

Первым делом обратим внимание на шапку формы. В ней необходимо вписать ИНН физического лица, а также пронумеровать каждую страницу в формате «001», «002», и т.д.

На первой странице вносим сведения о заявителе, указывая его ФИО. Затем здесь же указываем подлежащую к возврату сумму. Работник налогового ведомства проверит правильность указанного значения. В завершение первого листа повторно указывается ФИО заявителя и его подпись в качестве подтверждения полноты и достоверности указанных сведений. Здесь же оставляется дата подачи заявления.

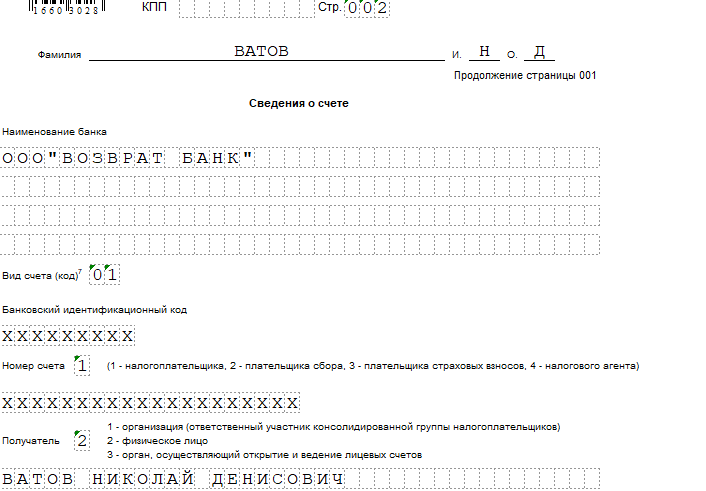

Переходим ко второй странице. Здесь вписываем наименование кредитной организации и реквизиты счёта. Именно на этот счёт и будет возвращен налоговый вычет за покупку квартиры.

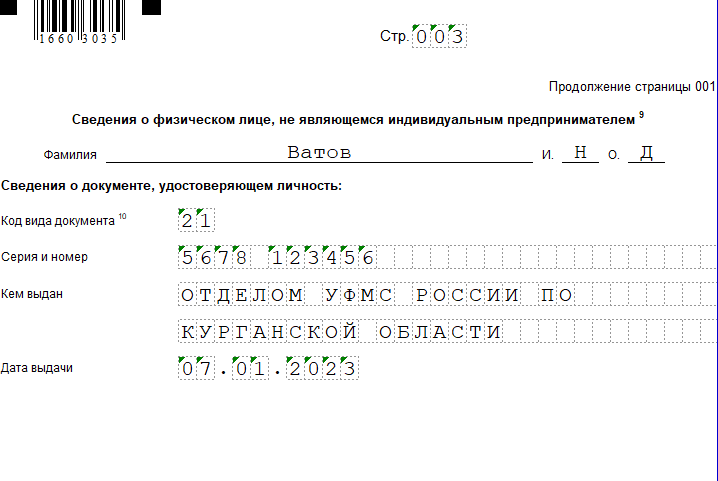

На третьей странице формы указываются паспортные данные заявителя: серия, номер, кем выдан, когда выдан.

На этом составление заявления окончено. Остаётся только ждать решения ведомства.