Заявление о возврате суммы излишне уплаченного налога – это документ, в соответствии с которым налогоплательщик просит налоговый орган вернуть переплату по налогам. Процедура всегда должна оформляться документально.

Файлы для скачивания:

Бланк заявления о возврате суммы излишне уплаченного налога

Образец заявления о возврате суммы излишне уплаченного налога

Причина переплаты

Исчисление точной суммы подлежащего к уплате налога в Российской Федерации – это обязанность налогоплательщиков. Следовательно, необходимо следить за налоговым законодательством, знать действующие налоговые ставки, не допускать ошибок в расчётах. Так как этим занимается живой человек (работник бухгалтерии предприятия) ошибки регулярно случаются. Человеческий фактор – это естественное явление. Бухгалтер может совершить ошибку при исчислении, опечататься или вовсе приписать организации лишние финансовые операции. В таком случае не стоит расстраиваться, ведь у налогоплательщика имеется возможность возвратить излишне уплаченные суммы.

Правовое регулирование

Процедура возврата излишне уплаченных сумм по налогам подробно регламентирована Налоговым кодексом РФ, а именно статьей 78. При составлении заявления ссылаться следует именно на неё.

Процедура возврата

Процесс всегда начинается с заявления налогоплательщика. Налоговая инспекция при обнаружении переплаты может уведомить организацию самостоятельно (в течение десяти дней с момента обнаружения), но такое случается не всегда. Переплата может выявиться при проведении плановой камеральной налоговой проверки. Потребуется собрать документы, подтверждающие переплату. Затем пишется и подаётся заявление.

Документ можно подать следующими способами:

- лично в руки, придя в региональное отделение налоговой инспекции;

- отправить бумаги почтовым отправлением по адресу налоговой;

- через личный кабинет на сайте ФНС. Пожалуй, этот способ самый удобный.

Вне зависимости от способа, налоговая будет обязана возвратить средства в течение месяца со дня получения заявления. При чём возврат происходит без доначисления процентов на сумму переплаты.

Сверка

При обнаружении несостыковок в расчётах с обеих сторон может быть предложена сверка расчётов. Инициатором может выступить как налоговый орган, так и налогоплательщик. Процедура поможет установить истину и разобраться в возникшей путанице.

Что будет, если не обращаться в налоговую

У налогоплательщика есть срок в три года, в течение которого он может обратиться с заявлением о возврате излишков. В противном случае сотрудники ФНС зачтут переплату в счёт будущих платежей или оплаты штрафов и пеней.

Форма документа

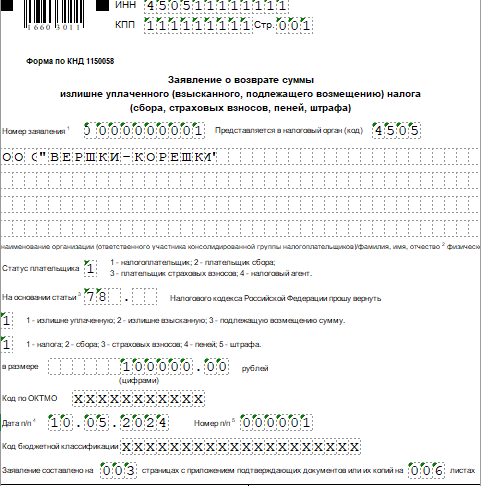

Для обращения в налоговую следует составлять заявление по обязательной унифицированной форме по КНД 1150058. Бланк утверждён Приказом ФНС. Налоговый орган примет заявление только по настоящей форме. В противном случае обращение будет отклонено. Форма применяется с октября 2021 года.

Необходимо постоянно следить за законодательством, так как ФНС постоянно обновляет формы для обращения граждан. Заявление должно быть написать по актуальному бланку.

Физическую версию формы можно заполнить как при помощи компьютерных средств, так и от руки. При рукописном варианте следует прописывать каждую букву печатными заглавными буквами в специально выделенные на то клеточки. В этом смысле исполнить документ в машинописном варианте будет более целесообразно. Компьютерный документ потребуется в любом случае распечатать на принтере для заверения подписями руководства фирмы (или представителя).

Пошаговая инструкция по заполнению бланка

По своей структуре форму можно разбить на четыре части: шапка документа, информация о налогоплательщике, сведения о переплате и банковский счёт для возврата излишков.

Начать следует с шапки. На каждой странице формы необходимо прописать ИНН и КПП организации, а также пронумеровать листы. Если страница не заполняется, нумеровать и прикладывать её не нужно. Здесь же пишется код регионального отделения ФНС, в которое подаётся заявление.

В случае, если заявление составляется от имени юридического лица, следует внести в документ его наименование. Если речь идёт о физ. лице, то ФИО заявителя.

Затем форма предлагает указать статус заявителя в специальной ячейке. Подсказки в бланке помогут не запутаться. На последней странице формы есть расшифровка всех условных обозначений.

Оставляется ссылка на норму Налогового кодекса РФ и указывается точная сумма, подлежащая возврату. Здесь же вносится информация о платёжном поручении (его дата и номер). Это поле заполняется при возврате госпошлины. В случае возвращения налога или сбора оставляем поле незаполненным.

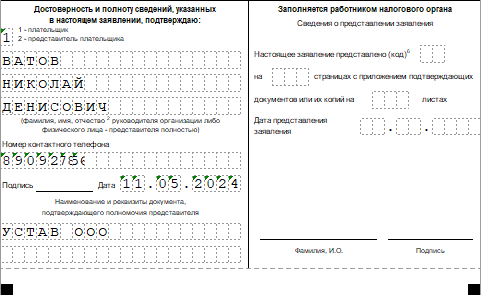

Для подтверждения полноты и достоверности указанных сведений необходимо указать ответственное лицо. Это может быть налогоплательщик лично или его представитель. Отмечается его ФИО, номер телефона для связи и документ, наделяющий полномочиями (устав общества, доверенность). В заверение бумаги оставляется подпись. Блок справа заполняет налоговый инспектор при рассмотрении заявления. На этом первая страница заканчивается.

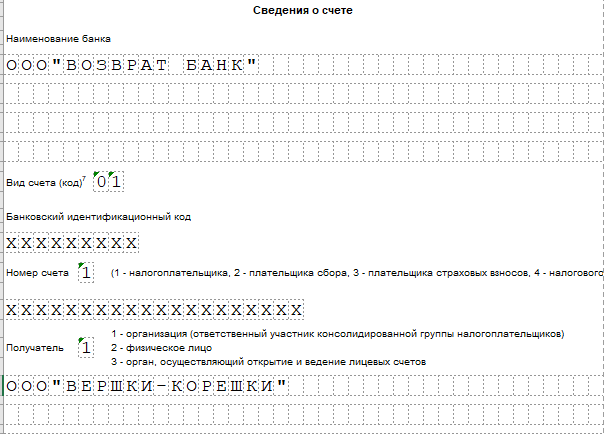

Второй лист предназначен для информации о банковском счёте, на который будут возвращены денежные средства. Указываем, на кого открыт счёт, его вид (расчётный, текущий и так далее), наименование банковской организации и другие реквизиты.

Третья страница предназначена для заполнения физ. лицами, не зарегистрированными в качестве ИП. Необходимо будет вписать ФИО заявителя и документ, удостоверяющий личность. Это может быть паспорт гражданина РФ, свидетельство о рождении и другие официальные бумаги. Если заявление подаёт не субъект предпринимательства, страница не заполняется вовсе.

После подачи заявления

В течение месяца налоговый орган обязан будет рассмотреть заявление и дать ответ. В случае подтверждения переплаты, средства будут возвращены на указанный в документе счёт в течение месяца.

Если заявление было написано с ошибками, налоговая вернёт его заявителю. В таком случае придётся предпринять вторую попытку обращения.