Заявление о снятии ККМ с учёта – это документ, в соответствии с которым налогоплательщик инициирует многоступенчатую процедуру списания кассового аппарата с учёта своего предприятия. Причины для снятия ККМ с баланса могут быть различными, однако в любом случае такое решение в обязательном порядке должно оформляться соответствующими официальными бумагами.

Важно! Этот документ можно скачать в КонсультантПлюс

Скачать в КонсультантПлюсБесплатный доступ к документуЗначимость ККМ

В соответствии с ФЗ "О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации" вся контрольно-кассовая техника, используемая предпринимателем в целях расчёта с клиентами (покупателями), подлежит обязательной постановке на учёт в налоговом органе. Главным образом это связано с ведением отчётности по деятельности организации. Аппарат запоминает и хранит в себе всю информацию по каждой проведённой через него операции. В начале каждой рабочей смены открывается отдельный отчётный период.

Исчисление налогов в соответствии с налоговым законодательством лежит на плечах налогоплательщиков. Если речь идёт о субъектах предпринимательского сегмента рынка, то налоговая инспекция не имеет возможности в режиме реального времени контролировать правильность и точность исчисления в суммах. Организация в конце отчётного периода предоставляет в ФНС отчёт самостоятельно. В этом случае и пригождается ККМ. Кассовый аппарат, а точнее его часть (ЭКЛЗ), хранит информацию о всех процедурах хозяйственной деятельности фирмы. Таким образом налоговый орган при получении ККМ, сверяет данные с кассового аппарата с данными, предоставленными налогоплательщиком. При наличии расхождений происходит доначисление налогов.

Причины для списания кассового аппарата

Существуют различные обстоятельства, при которых ККМ подлежит снятию с учёта предприятия. Все они изложены в законодательных актах. Приведём некоторые из них:

- приём-передача ККМ между хозяйствующими субъектами;

- выход из строя кассового аппарата (если ремонт невозможен по объективным причинам);

- физическая утеря ККМ (утрата после стихийного бедствия, аварии или кражи);

- прекращение деятельности предприятия.

В любой из вышеперечисленных ситуаций аппарат должен быть документально списан.

Процедура списания

Процедура снятия с учёта схожа с постановкой на баланс. Оформляется тем же документом. Помимо самого заявления необходимо будет приложить к нему дополнительные бумаги. Их перечень изложен в законе. Список необходимых документов-приложений:

- учётные документы предприятия (для физических и юридических лиц);

- документация ККМ (паспорт кассового аппарата и ЭКЛЗ);

- договор подряда на проведение обслуживания аппарата;

- документ, указывающий на фактическое место использования ККМ (ведения торговли).

Вместе с заявлением и дополнительной документацией следует также предоставить сам кассовый аппарат. Предоставлять бумаги нужно в региональное отделение налогового органа, в котором предприниматель стоит на учёте.

Форма документа

Законом предусмотрена унифицированная форма заявления о снятии ККМ с учёта. Она же используется для постановки аппарата на учёт. Бланк утверждён приказом ФНС России от 08.09.2021, применяется с 1 марта 2022 года. Необходимо следить за обновлением законодательства, так как форма зачастую подвергается изменениям, а представители налогового органа не примут заявление по устаревшей форме.

Заполнить заявление можно как от руки шариковой ручкой, так и при помощи компьютера. Используя рукописный вариант, следует писать символы заглавными буквами максимально разборчиво. Лучше будет воспользоваться именно машинописным способом. Готовый вариант передаётся в отделение ФНС вместе с дополнительными документами и самим кассовым аппаратом.

Объясняем, как заполнить бланк «на пальцах»

По своей структуре форма заявления состоит из трёх страниц, каждую из которых придётся заполнить и заверить подписью. Написать бумагу может лично руководитель организации (ИП) или представитель по доверенности. Для представителя потребуется указать документ, подтверждающий полномочия.

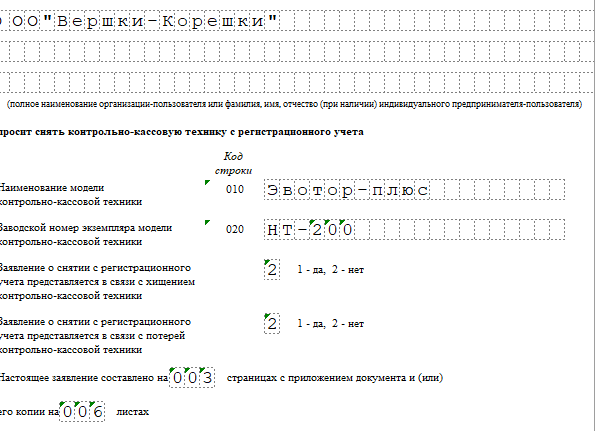

Начать заполнение бланка следует с его шапки. В ней указывается ОГРН/ОГРНИП, ИНН и КПП организации-налогоплательщика. Эти сведения необходимо продублировать на каждой странице. Заполняя форму в электронном виде, программа сделает это самостоятельно.

Ниже по документу в специально отведённом на то поле указывается полное наименование организации в соответствии с учредительными документами. Затем идёт блок с информацией о кассовом аппарате. Вносится его название и заводской номер конкретного экземпляра. В соответствующих ячейках необходимо отметить, если ККМ был утерян. Это важно для заявления, так как в таком случае сам аппарат к документу не будет приложен.

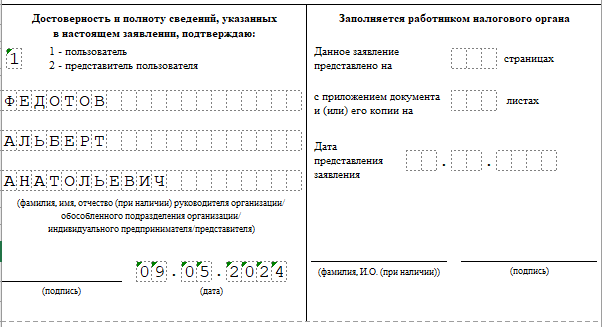

В последнем блоке на первой странице указывается ФИО руководителя предприятия или его представителя. Полнота и достоверность вышеуказанных сведений подтверждается рукописной подписью.

На второй странице предлагается указать сведения о документе, дающем право на представительство. Если руководитель действует от своего имени, страница не заполняется.

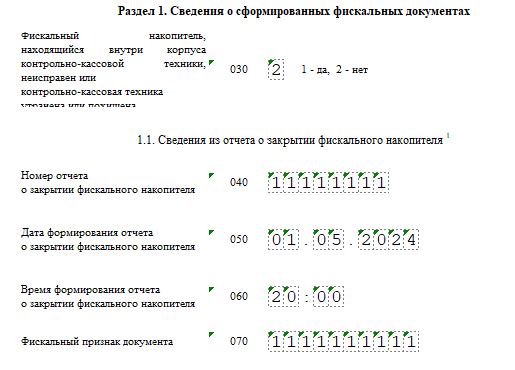

Последняя, третья, страница формы несёт в себе сведения о сформированных фискальных документах. Необходимо отметить факт исправности фискального накопителя в ККМ. Если он неисправен или вовсе отсутствует (по причине хищения или утраты) страница далее не заполняется. В случае целостности кассового аппарата необходимо указать номер отчёта о закрытии фискального накопителя, дату и время формирования отчёта, а также фискальный признак документа.

На этом заполнение формы окончено. Можно передавать его в налоговый орган.

После подачи заявления

Если заявление составлено грамотно и без ошибок, то проблем с налоговой инспекцией возникнуть не должно. В случае допущения нарушений, форму придётся заполнить и подать заново. Если налоговый орган обнаружит расхождения в суммах отчётности предприятия и данных с ЭКЛЗ, предприятию будут доначислены налоги.