Заявление о зачёте суммы излишне уплаченного налога – это документ, в соответствии с которым налогоплательщик просит налоговую службу зачесть переплату по налогу в счёт будущих платежей. Такая возможность предоставляется в соответствии с нормами налогового законодательства. Процедура должна пройти документальное оформление.

Файлы для скачивания:

Переплата по налогам

Налоговый кодекс (статья 78) предусматривает возможность для налогоплательщика зачесть переплату за налоговый период в счёт следующего. На практике такие ситуации случаются довольно-таки часто. Обязанность по исчислению суммы, подлежащей к уплате по налогам, лежит на налогоплательщике. Организации самостоятельно подсчитывают итоговое значение и переводят на счёт ФНС. Занимается этим бухгалтерия предприятия. В силу различных обстоятельств может быть допущена ошибка:

- опечатка в числах;

- расчёт по неактуальной процентной ставке;

- ошибка в расчётах;

- и другое.

Ошибки случаются в силу человеческого фактора.

Что делать в случае переплаты

У налогоплательщика есть несколько выходов из сложившейся ситуации:

- зачесть переплату в счёт будущих платежей;

- погасить имеющиеся задолженности, оплатить пени;

- возвратить сумму на свой счёт.

В этом материале подробно разберём первую ситуацию. Зачёт происходит на основании письменного заявления налогоплательщика в налоговый орган. Однако следует иметь в виду, что ФНС не станет зачитывать переплату при наличии у организации задолженностей. В приоритете будет погасить текущие долги.

Организация может определить наличие переплаты самостоятельно и обратиться с заявлением в налоговую. Для этого предусмотрен срок в три года с момента уплаты налога. Также и сотрудники ФНС могут зафиксировать переплату. В таком случае предприятие будет уведомлено об этом в течение 10 рабочих дней с момента обнаружения. Налоговая может предложить налогоплательщику провести сверку расчётов с целью определения состояния взаиморасчётов с государственным бюджетом. Как правило, обнаружение переплаты налоговиками происходит в ходе проведения камеральных проверок.

Куда обращаться

Налогоплательщик может обратиться с заявлением в ФНС любым удобным (из доступных) для него способом:

- передать документ сотруднику налоговой в региональном отделении ведомства;

- отправить заявление по почте;

- отправить документ на электронную почту ФНС. В этом случае потребуется подтверждённая электронная подпись;

- в личном кабинете налогоплательщика на сайте налоговой.

У ведомства есть 10 рабочих дней не рассмотрение заявления. Если срок нарушен, имеет смысл обращаться в органы суда. В случае положительного ответа в течение 30 календарных дней с момента получения заявления ведомством переплаченные средства должны быть зачтены. Сумма будет зачтена без учёта начисленных процентов и пени.

Если зачёт не одобрен налоговой

Если заявитель получил отказ от ФНС, но всё равно уверен в своей правоте, обращаться следует с иском в арбитражный суд. В ходе судебного разбирательства истец представит подтверждающие его позицию документы. Если суд решит дело в пользу налогоплательщика, налоговый орган обязан будет заплатить организации неустойку за каждый день пропущенного срока (30 дней). Средства также будут зачтены.

Форма документа

Законодательство предусмотрело общеобязательную унифицированную форму для составления заявления о зачёте суммы излишне уплаченного налога. Этот документ, как и все другие заявления в ФНС, пишутся на специальном бланке. Для обращения используется форма КНД 1150057. Утверждена Приказом ФНС России в 2017 году. Применяется на практике с октября 2021 года.

Заполнить бланк можно как от руки шариковой ручкой, так и на компьютере. Исправления не допускаются. В случае допущения ошибки следует взять новый бланк. Все буквы – печатные, заглавные. На информационном стенде в отделении ФНС можно найти образец заполнения. Компьютерный вариант придётся распечатать на принтере для заверения подписью руководителя организации-налогоплательщика.

Пошаговая инструкция по заполнению бланка

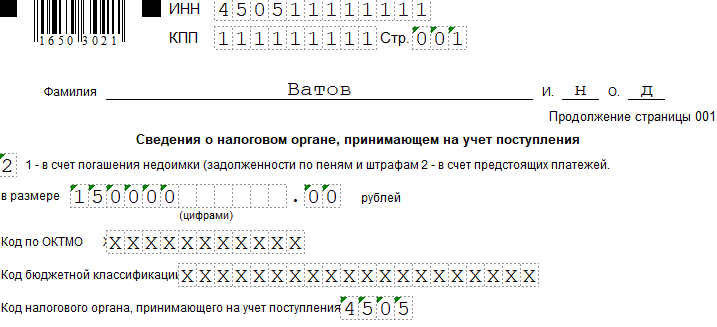

Структурно форма состоит из трёх страниц, но налогоплательщику придётся заполнить только две из них. Первым делом следует пронумеровать страницы в формате «001», «002» и так далее. В шапке первого листа указывается ИНН и КПП организации.

Затем отмечаются сведения о налогоплательщике. Вписываем в клеточки номер заявления и код подразделения налогового органа. Ниже по документу вносим полное наименование организации-налогоплательщика с указанием её организационно-правовой формы (ООО, ОАО и т.д.).

Далее указывается статус плательщика (обратиться может налогоплательщик или налоговый агент), оставляется ссылка на норму налогового законодательства (ст. 78 НК РФ). Отмечаем вид уплаченного взноса (налог, пени, штраф).

В последнем блоке на первой странице оставляем сведения о заявителе. Это может быть руководитель организации, действующий на основании устава, или представитель, действующий на основании доверенности. Указываем ФИО гражданина, уполномочивающий на осуществление юридически значимых действий документ и номер телефона для связи. В случае возникновения у сотрудников ведомства вопросов связь будет осуществляться по указанному номеру. Достоверность и полнота указанных данных подтверждается подписью лица. Здесь же ставится дата подачи заявления.

Блок справа заполнит сотрудник ФНС при приёме заявления к производству.

Переходим ко второму листу. Здесь необходимо определить, куда пойдут зачтённые средства (в счёт будущих платежей или на погашение действующих задолженностей). Указываем точную сумму в рублях и информацию о территориальном отделении ФНС.

Третья страница формы заполняется физическим лицом, не осуществляющим предпринимательскую деятельность. В нашем случае заполнять её не нужно, она оставляется пустой.

На этом составление документа можно считать оконченным. В случае допущения ошибок в форме, сотрудник ведомства уведомит об этом по телефону. Заявление придётся написать заново.