Заявление о подтверждении права на зачет авансовых платежей по НДФЛ – это документ, в соответствии с которым работодатель (налоговый агент) иностранного гражданина, работающего на основании выданного патента (налогоплательщика), просит налоговый орган снизить налоговую нагрузку. Такая возможность предусматривается Налоговым кодексом РФ (ст. 227.1). Процедура должна оформляться документально.

Важно! Этот документ можно скачать в КонсультантПлюс

Скачать в КонсультантПлюсБесплатный доступ к документуБланк заявления о подтверждении права на зачет авансовых платежей по НДФЛ

Образец заявления о подтверждении права на зачет авансовых платежей по НДФЛ

В отношении каких работников можно провести процедуру

Законодатель предусматривает возможность зачёта авансовых платежей по НДФЛ для иностранных граждан, осуществляющих свою трудовую деятельность в России на основании патента. Иностранцу из государства, с которым предусмотрен безвизовый режим, для работы понадобится специальный документ – патент. Оформляется он посредством обращения в органы внутренних дел. Документ стоит денег, которые работнику придётся уплатить из своего кармана.

Не существует единой фиксированной цены. Всё зависит от срока действия патента, региона и года. Коэффициенты меняются каждый год.

Что даёт патент

На основании полученного патента иностранец вправе осуществлять трудовую деятельность в России, заключая трудовые договоры с работодателем. Это значит, что иностранный гражданин становится таким же субъектом трудовых правоотношений, как и все другие работники. На него будет распространяться права и обязанности, предусмотренные Трудовым Кодексом. В случае нарушения прав со стороны работодателя сотрудник сможет обратиться в суд.

Зачёт авансовых платежей по НДФЛ

Процедура зачёта авансов по НДФЛ представляет собой включение в подлежащую к уплате сумму по налогу денег, за которые был приобретен патент. Таким образом иностранец, как и его работодатель, по итогам года заплатит меньшую сумму по налогу на доход физических лиц. Налоговый кодекс предусматривает такую возможность. Для получения льготы необходимо провести определённую процедуру.

Процедура подтверждения права на зачёт

Начинается всё с письменного заявления от самого работника. Иностранный гражданин, как правило, не разбирается в Российском законодательстве и вряд ли будет осведомлён о наличии у него такого права. Подсказать ему должен работодатель. Иностранец пишет заявление на имя руководителя организации-работодателя с просьбой уменьшить его налог на доход. физ. лиц по итогам отработанного времени, ссылаясь на норму НК РФ.

Затем уже работодатель в лице руководителя фирмы или представителя направляет в налоговый орган соответствующее заявление о получении уведомления, подтверждающего право на зачёт авансовых платежей. По итогам полученного документа общая сумма исчисленного налога будет уменьшена на размер уплаченных ранее сумм. Срок для направления заказчику уведомления составляет 10 дней с момента получения заявления.

Налоговая запросит информацию об иностранце у миграционной службы. Необходимо будет получить сведения о места работы гражданина и о заключённом трудовом или гражданско-правовом договоре. Также важным моментом является то, что получить уведомление можно только по одному месту работы (одним налоговым агентом).

Если общая сумма всех уплаченных налогоплательщиком авансовых платежей в течение налогового периода будет превышать подлежащей к уплате сумму по НДФЛ, разница в значениях не будет ни возвращена обратно ни зачтена на следующий год.

Форма документа

Заявление в ФНС следует подавать по специально разработанной и утверждённой законом форме по КНД 1110055. Действует с 2015 года и по сей день. Необходимо постоянно следить за обновлением законодательства, так как налоговая служба довольно часто обновляет и видоизменяет бланки для заявлений налогоплательщиков. Заявление, написанное не по форме, принято налоговым органом не будет.

Заполнить документ можно при помощи компьютерных средств или шариковой ручкой от руки. При выборе рукописного варианта следует каждую букву писать в печатной и заглавной форме. Компьютерную версию в любом случае придётся распечатать для заверения подписью заявителя.

Подать заявление можно следующими путями, удобными налоговому агенту:

- лично в отделении ИНФС;

- отправить на электронную почту. В таком случае документ потребуется заверить электронной подписью;

- почтовым отправлением.

У направляющего документ лица должны быть полномочия для подписания такого рода документов. Это может быть устав организации или доверенность от руководителя предприятия. Ответ на заявление поступит по почте.

Пошаговая инструкция по заполнению формы

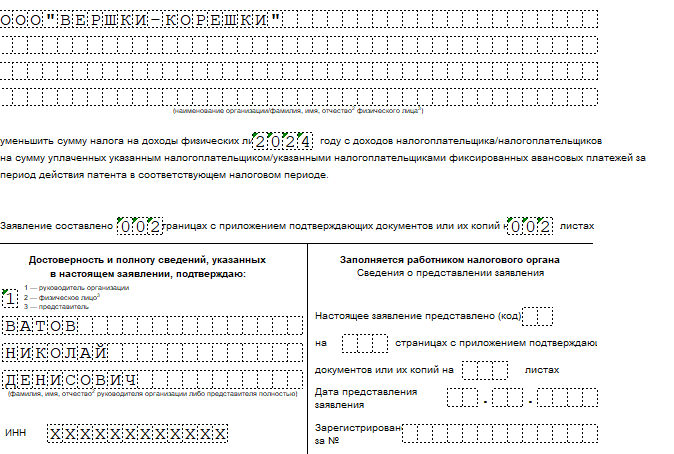

Бланк состоит из двух листов: на первом указывается информация о работодателе, на втором об иностранном работнике. Начать следует с заполнения шапки документа. Необходимо внести сведения на всех (двух) листах формы. Указывается ИНН и КПП организации, а также номера страниц.

Разберём процесс заполнения по пунктам:

- указываем код подразделения ИФНС, в который направляется заявление. Посмотреть его можно на сайте регионального отделения налогового органа;

- затем вносится полное наименование организации-работодателя с указанием его организационно-правовой формы;

- пишется год, за который требуется уменьшить налоговую нагрузку;

- в завершение первого листа бланка отмечается ФИО, ИНН и номер телефона для связи с налоговым агентом, подающим заявление;

- оставляется ссылка на уполномочивающий документ (устав, доверенность и т.д.);

- ставится дата подачи заявления и подпись заявителя.

На этом первая страница заканчивается. Переходим ко второй.

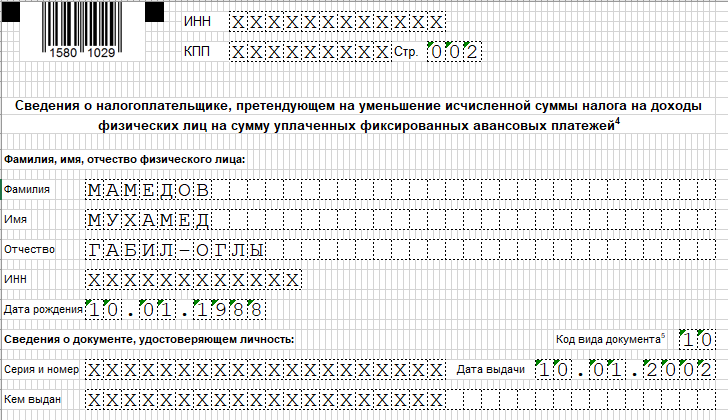

На втором листе отмечаются сведения о налогоплательщике:

- ФИО иностранца;

- его ИНН;

- дата рождения;

- удостоверяющий личность документ. Указываем серию, номер, кем выдан и дату выдачи. Отметить можно паспорт иностранца, вид на жительство, свидетельство о регистрации и другие официальные бумаги. Каждому документу соответствует условный код. Посмотреть его можно внизу второго листа.

В конце страницы для подтверждения полноты и достоверности указанных сведений ставится подпись заявителя.

На этом составление документа можно считать оконченным. Если все сведения указаны верно, то налоговая пришлёт уведомление в течение 10 дней.