Заявление о сверке расчётов с налоговой – это документ, в соответствии с которым налогоплательщик просит ИФНС провести сверку взаиморасчётов по уплаченным налогам, сборам и страховым взносам. Право подать заявление имеет любой предприниматель.

Файлы для скачивания:

Исчисление подлежащих к уплате сумм и их перечисление в бюджет

В соответствии с положениями Налогового кодекса РФ налогоплательщики самостоятельно исчисляют подлежащие к уплате суммы по налогам, сборам и страховым взносам, а также переводят их в бюджетную систему государства. Для каждого вида сбора предусмотрен свой уникальный КБК. На практике этой деятельностью занимаются бухгалтеры организаций. В силу допущения ошибки в расчётах или банальной опечатки может возникнуть разногласия с налоговым органам. ИФНС может не засчитать переведённую сумму как уплату налога или сумма окажется недостаточной. Также имеет место переплата по налогу. Именно во избежание подобных ситуаций предприниматели и проводят сверку расчётов.

Сверка расчётов

Налоговый кодекс оставляет за налогоплательщиками право в любое время обратиться в ИФНС с просьбой о предоставлении акта сверки расчётов. Документ формируется на основе предоставленной предпринимателем информации и сведениях самого ведомства. Официальная бумага представлена в виде таблицы, в которой сравниваются значения. Если заявитель согласен с указанными данными, он ставит свою подпись. В противном случае придётся разбираться.

Результаты сверки

По факту проведённой сверки может быть выявлено:

- неуплата налога или сбора вовсе;

- уплаченная сумма оказалась недостаточной;

- образовалась переплата;

- был неверно указан КБК и средства поступили не по тому основанию.

Любая из вышеперечисленных ситуаций может быть решена налогоплательщиком посредством последующего обращения в ИФНС. Недостающую сумму можно доплатить, платёжку по КБК можно уточнить, переплату можно возвратить. Однако переплату по налогам можно засчитать в счёт будущих платежей или погасить ей текущие задолженности, штрафы или пени.

Налогоплательщик не согласен с результатами сверки

Если организация не согласна с результатами сверки, об этом следует сделать запись в самом акте сверки и только потом его подписать. Документ будет являться основанием для обращения в налоговую с целью решения возникшего вопроса. Если ситуация никак не может разрешиться в досудебном порядке, обращаться следует в арбитражный суд. Суд может удовлетворить требования истца и засчитать все положенные суммы как уплаченные. Однако для этого придётся доказать свою правоту в рамках судебного разбирательства.

Процедура

Как уже было сказано выше, процедура всегда начинается с письменного заявления налогоплательщика. Подать его нужно в территориальное отделение ИФНС, в котором предприниматель стоит на учёте. В противном случае заявление не будет принято к рассмотрению. Обратиться с документом можно любым удобным из доступных способом:

- передать бумагу сотруднику ведомства, придя в отделение лично;

- передать документ через представителя (необходимо оформить доверенность);

- отправить заявление почтовым отправлением на адрес отделения ИФНС;

- отправить на электронный адрес ведомства. Найти его можно на официальном сайте.

Также имеется способ обращения через личный кабинет налогоплательщика. В этом случае составлять заявление не потребуется, там предусмотрена своя форма. В данном материале разберём именно традиционную версию заявления.

Сроки

Произвести сверку расчётов можно только за три предыдущих года. Если срок пропущен, оформить процедуру уже не получится. Также ИФНС устанавливает срок для рассмотрения заявления в 5 рабочих дней. По истечению этого времени заявитель получит на руки акт сверки или мотивированный отказ. Причины для отказа:

- неверно указан ИНН, КПП;

- пропущен срок обращения;

- полномочия представителя не подтверждены;

- и так далее.

Форма документа

На сегодняшний день законодательство не предусматривает единой общеобязательной формы для обращения в налоговую с заявлением о сверке расчётов. Тем не менее Приказом ФНС рекомендуется воспользоваться формой по КНД 1165180. В любом случае написать заявление можно в свободной форме на листе бумаги формата А4.

Допускается изложить текст как в рукописном варианте при помощи чёрной или синей шариковой ручки, так и в машинописном при помощи компьютера. В обязательном порядке на официальной бумаге должна быть подпись заявителя или представителя, так что компьютерный вариант придётся распечатать на принтере.

Строго нельзя допускать никаких ошибок, исправлений, помарок. Заявление должно иметь строгий деловой вид, иначе сотрудники налогового органа могут отказаться принять его к рассмотрению.

Пошаговая инструкция по составлению заявления

По своей структуре заявление делится на три составных блока: шапка документа, основная (просительная) часть и подпись заявителя.

Начинаем именно с шапки. В правом верхнем углу отмечаем, куда и от кого подаётся заявление. Указываем отделение ИФНС, его номер, адрес. Здесь же оставляем наименование организации-заявителя (или ФИО индивидуального предпринимателя), ИНН, КПП и юридический адрес. Имеет смысл также указать номер телефона для связи и адрес электронной почты.

Ниже по документу посредине листа со строчной буквы пишем слово «заявление». Просим ИФНС выдать на руки акт сверки. Отмечаем способ получена ответа (лично в руки, по почте или через сеть «Интернет»). С красной строки формулируем просьбу о проведении сверки расчётов:

- отмечаем период, за который необходимо провести сверку;

- указываем, по каким именно налогам, сборам, взносам.

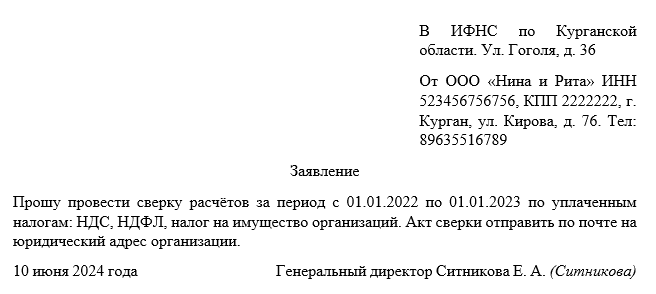

Примерный образец

На этом составление заявления окончено. Остаётся только поставить дату его подачи и подпись заявителя или представителя (с расшифровкой). Ответ будет получен тем же способом, которым оно и подавалось, если иное не отмечено в самом документе. Заявителю остаётся только ждать срок в 5 рабочих дней.