Заявление об уточнении платежа в налоговую – это документ, в соответствии с которым налогоплательщик просит налоговый орган внести уточняющие изменения в платёжку по налогу или сбору. Процедура в обязательном порядке сопровождается соответствующими документами.

Важно! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсПолучите бесплатный доступ к документуФайлы для скачивания:

Ошибки в платёжке

В Российской Федерации обязанность по исчислению суммы налога и её уплате лежит на налогоплательщике. Руководитель организации лично или сотрудник бухгалтерии занимаются вычислениями и переводом средств в бюджет. В силу человеческого фактора никто не застрахован от ошибок, и они порой случаются.

Налоговый Кодекс предусматривает для налогоплательщиков возможность уточнить сведения в платёжном листе, однако не все. Некоторые ошибки в любом случае позволяют уплаченным денежным средствам оказаться в бюджетной системе государства. В таком случае считается, что налогоплательщик исполнил обязательство. К исправимым ошибкам относят:

- ИНН, КПП;

- ОКТМО;

- налоговый период;

- и другие.

Существуют и неисправимые ошибки. В случае их допущения средства не поступают в бюджет, а налоговая не может зачесть деньги в счёт уплаты налога. Налоговое законодательство выделяет всего две такие ошибки:

- неверно указан номер счёта казначейства;

- неверно указано наименование банка.

Что делать в случае допущения неисправимых ошибок

Если налогоплательщик допустил критическую ошибку при заполнении платёжки, придётся заплатить налог ещё раз. Уточнить информацию по старой платёжке уже не выйдет. Однако уплаченные средства в любом случае можно вернуть. Для этого требуется написать соответствующее заявление в отделение ФНС. Но, вероятнее всего, на сумму уже будут начислены пени, и уплатить придётся немного больше.

Если вовсе не писать заявление

ФНС в течение трёх лет с момента получения средств может уточнить платёж самостоятельно, если налоговый инспектор обнаружит ошибки в документе. Однако случается такое не всегда. Зачастую платёжка теряется в документации. Если налогоплательщик самостоятельно не обратится с заявлением об уточнении, налог будет считаться неуплаченным. Останется только уплачивать сумму повторно.

Процедура

Налогоплательщик должен самостоятельно обратиться в отделение налоговой службы с соответствующим заявлением. Налоговый кодекс обозначает срок обращения в 3 года. Сотрудники ФНС обязаны рассмотреть прошение и дать ответ в течение 5 рабочих дней. В случае положительного ответа платёж будет уточнён, а пени подвергнутся перерасчёту.

Как и куда подать заявление

Направить заявление следует в региональное отделение ИФНС. Налоговый кодекс выделяет несколько доступных для налогоплательщиков способов передачи документа:

- придя в отделение налоговой службы лично. Сделать это может руководитель организации или лицо, действующее на основании доверенности;

- отправить заявление почтой;

- отправить заявление на электронную почту ИФНС. Посмотреть её можно на сайте регионального отделения. Потребуется электронная подпись заявителя;

- через личный кабинет налогоплательщика. Пожалуй, это самый удобный способ.

Ответ будет получен соответствующим способом.

Форма документа

Закон на сегодняшний день не предусматривает обязательной формы для написания заявления об уточнении платежа в налоговую. Документ составляется налогоплательщиком самостоятельно в свободной форме. Однако бумага всё равно должна соответствовать общим требованиям к официальной документации. На информационном стенде в отделении ИФНС можно найти образцы.

Заявление пишется от имени руководителя организации-налогоплательщика. Составить документ может лично он, но на практике эта обязанность поручается работнику бухгалтерии. Зачастую именно бухгалтер занимается процедурой уплаты налогов. Директор получает на руки уже итоговый вариант на подпись.

Для составления документа используется пустой лист бумаги формата А4 или фирменный бланк организации. На бланке уже будут изложены реквизиты налогоплательщика. Исполнить текст следует в машинописном варианте при помощи компьютера. Заявление необходимо будет распечатать на принтере для заверения подписью руководителя (если подаётся почтой или лично в отделении ИФНС).

Объясняем, как правильно составить заявление

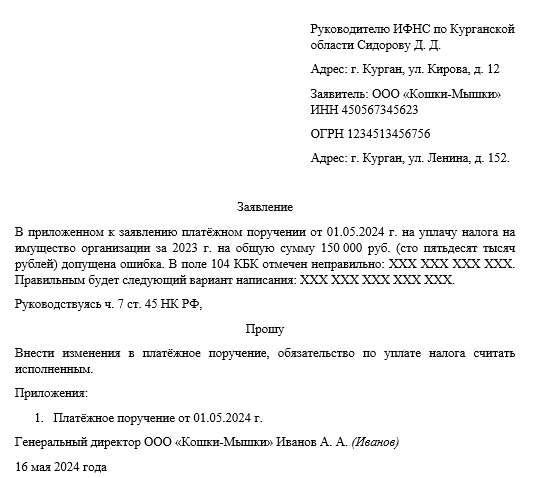

Структурно документ делится на 3 части: преамбула, описательно-мотивировочная и просительная часть. В структуру также входит список приложений и подпись заявителя.

Начать следует с преамбулы. Необходимо отметить, куда и от кого подаётся заявление. Указываем в дательном падеже ФИО руководителя регионального отделения ФНС, его должность, адрес отделения. Информацию можно найти на официальном сайте ведомства. Ниже отмечаем сведения о заявителе: наименование организации с указанием организационно-правовой формы, ОГРН, ИНН и юридический адрес.

Ниже по документу посредине листа пишем слово «заявление». Отсюда и начинается описательно-мотивировочная часть. С красной строки описываем сложившуюся ситуацию:

- отмечаем факт совершения ошибки;

- указываем характер ошибки;

- ссылаемся на платёжное поручение (пишем его номер и дату);

- в каком поле формы была допущена ошибка;

- уплаченная сумма;

- пишем правильную версию ошибочного показателя.

Затем ссылаемся на норму Налогового кодекса, позволяющую уточнить платёж (ч. 7 ст. 45 НК РФ).

Далее пишем слово «прошу» и оставляем просьбу уточнить платёж и внести изменения в документ. Под просительной частью оставляем полный список приложений. К заявлению следует приложить копию платёжного поручения.

В завершающей части документа руководитель организации (или представитель, действующий на основании доверенности) оставляет свою подпись с расшифровкой. Таким образом налогоплательщик подтверждает полноту указанных сведений. Последним пунктом пишется дата подачи заявления.

На этом составление документа окончено. Налогоплательщик передаёт заявление в отделение ИФНС любым удобным для него способом.