Заявление на сверку расчётов с ФСС – это документ, в соответствии с которым плательщик страховых взносов просит налоговый орган проверить соответствие сумм по данным страхователя с данными ведомства. Процедура всегда должна оформляться соответствующими документами и начинаться с заявления.

Важно! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсПолучите бесплатный доступ к документуФайлы для скачивания:

Куда обращаться

В соответствии с положениями статьи 78 Налогового кодекса РФ сверка взаиморасчётов с ФСС происходит через налоговую службу, так как именно ИФНС занимается страховыми взносами организаций. Инициатором может выступить как сам плательщик, так и налоговое ведомство. В данном материале речь пойдёт именно об инициативе со стороны предпринимателя. Только в этом случае потребуется составить заявление. Обращаться с официальной бумагой следует в территориальное отделение ФНС, в котором организация стоит на учёте.

Как подать заявление

Заявление на сверку расчётов можно подать любым удобным (из представленных) для заявителя способом. Традиционно выделяют следующие:

- подать документ сотруднику ведомства, придя в отделение лично;

- передать заявление через представителя (потребуется оформить доверенность);

- направить официальную бумагу на адрес электронной почты отделения ИФНС. Найти его можно на официальном сайте ведомства;

- отправить документ почтовым отправлением на адрес налогового органа;

- через личный кабинет налогоплательщика.

Сверка расчётов

Подать заявление на сверку расчётов организация вправе в любое время. Процедуру проводят для уточнения уплаченных сумм по взносам. Зачастую вследствие допущения определённых ошибок технического или вычислительного характера может образоваться переплата или уплаченных средств может оказаться недостаточно. За каждый день просрочки ведомство начисляет пени, предусмотрены штрафы. Во избежание возможных неприятных последствий и проводят сверку.

Процедура

Процедура начинается с заявления плательщика страховых взносов. Сотрудники налоговой принимают его к производству и в течение 10 дней должны выдать однозначный ответ. Предприниматель по факту проверки получит на руки акт сверки расчётов, оформленный по установленной законом форме. Документ представляет собой таблицу, в которой сопоставляются значения ведомства и плательщика. Следует напомнить, что исчисление страховых и налоговых взносов лежит на плечах организации. По факту проведённой сверки станет известно наличие задолженностей или образование переплаты.

Предприниматель вправе вернуть излишне уплаченные средства с помощью написания соответствующего заявления в ИФНС. Также они могут быть зачтены в счёт будущих платежей или направлены на погашение уже имеющихся задолженностей, штрафов и пеней. Срок для обращения с заявлением о возврате установлен законом в три года со дня перечисления средств в бюджет. Если срок пропущен, возвратить средства не представится возможным.

Ответственность за уклонение от уплаты платежей

Сверка расчётов позволит предпринимателю избежать возможной ответственности за уклонение от уплаты платежей. За это предусмотрены определённые штрафы и даже уголовная ответственность. Следует всегда держать руку на пульсе. Исчислением подлежащих к уплате сумм и их непосредственным переводом в бюджетную систему занимается, как правило, главный бухгалтер организации. В силу человеческого фактора, неверных подсчётов, незнания актуальных ставок и коэффициентов может возникнуть задолженность или переплата.

Разногласия с ведомством

Может возникнуть ситуация, при которой плательщик взносов будет не согласен с полученным на руки актом сверки. В таком случае необходимо решить возникшие разногласия с сотрудниками налоговой, найти ошибки. Если урегулировать вопрос мирным путём не удалось, следует обращаться в суд. Такие вопросы относятся к компетенции арбитражного суда. По его решению требования истца могут быть удовлетворены, и налоговая будет обязана возместить понесенный организацией ущерб за каждый день просрочки. При чём ни о каких штрафах и пенях в таком случае речи идти не может.

Форма документа

На сегодняшний день не существует обязательной формы для составления заявления на сверку расчётов с ФСС, однако есть рекомендованная. Речь идёт о форме по КНД 1165180. Налоговое ведомство рекомендует пользоваться именно ей, хотя это необязательно. Всегда имеется возможность составить заявление в свободной форме.

Для заявления следует взять чистый лист бумаги формата А4. Допускается написание текста от руки при помощи шариковой ручки (но не карандаша) или на компьютере. Строго запрещено допущение в документе различных исправлений, помарок и так далее. Официальная бумага должна иметь строгий деловой вид. Компьютерную версию в любом случае придётся распечатать на принтере для заверения подписью заявителя.

Пошаговая инструкция по составлению заявления

По своей структуре документ делится на 3 части: шапка документа, основная часть (просительная) и подпись представителя организации-плательщика.

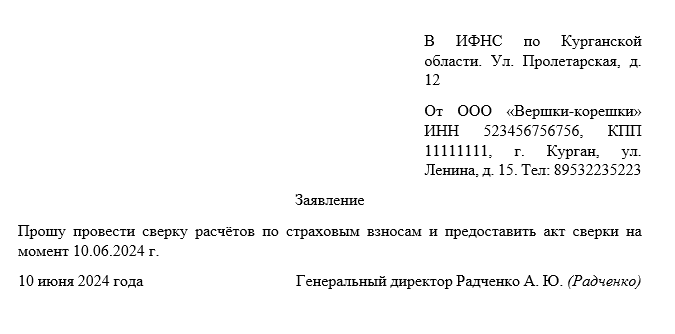

Начинаем именно с шапки. В правом верхнем углу листа бумаги отмечаем, куда и от кого подаётся заявление. Указываем отделение ИФНС, его номер, адрес. Здесь же отмечаем наименование предприятия-заявителя, его ИНН, КПП и юридический адрес. Также следует оставить сведения о представителе. Обозначаем его должность, ФИО, контактный номер телефона.

Ниже по документу посредине листа со строчной буквы пишем слово «заявление». С красной строки обозначаем просьбу провести сверку расчётов и предоставить акт сверки расчётов. Указываем дату, на которую и будет производиться сверка.

Примерный образец

На этом составление заявления окончено. В его завершение ставится дата подачи и сведения о заявителе (ФИО) и должность руководителя фирмы или иного уполномоченного лица). Ответ должен быть дан в течение 10 дней по почте. Акт сверки будет заверен подписью сотрудника налоговой, а также печатью ведомства. На его основе можно совершать другие юридически значимые действия.