Заявление о возврате сумм излишне уплаченных страховых взносов – это документ, в соответствии с которым лицо просит вернуть ему на руки переплату по страховому взносу. На практике такие ситуации возникают довольно часто. Государственный орган может зачесть переплату в счёт будущих платежей или же вернуть обратно плательщику. Для получения суммы на руки придётся написать соответствующее заявление.

Важно! Этот документ можно скачать в КонсультантПлюс.

Скачать в КонсультантПлюсПолучите бесплатный доступ к документуФайлы для скачивания:

Бланк заявления о возврате сумм излишне уплаченных страховых взносов

Образец заявления о возврате сумм излишне уплаченных страховых взносов

Переплата по взносам

Переплата во внебюджетные государственные фонды случается довольно часто. Исчислением суммы и переводом средств занимается бухгалтерия предприятия. Именно она производит отчисления за работников организации в ПФР или иной пенсионный фонд. Зачастую имеет место ошибка в расчётах, банальная опечатка или попросту человеческая невнимательность, в ходе которой бухгалтер указывает неправильное значение и переводит большую, чем положено, сумму. Ситуация вполне решаемая. Налоговый кодекс предусмотрел возможность возврата излишне уплаченных средств.

Предприятию даётся срок в три года для подачи заявления. Срок отсчитывается не с момента перевода средств, а с момента обнаружения переплаты. Государственный орган обязан самостоятельно сообщить об излишках. Если за выделенный срок лицо не обратится с заявлением, излишняя сумма пойдёт в счёт погашения будущих платежей.

Возвратить можно как всю сумму переплаты целиком, так и определённую её часть. Это решение остаётся за заявителем, который решит судьбу средств. Оставшиеся в фонде средства будут использованы в дальнейшем.

Всегда ли можно вернуть излишки

В большинстве случаев проблем с возвращением средств возникнуть не должно, однако существуют ситуации, в которых возврат будет невозможен. Если переведённые средства уже были учтены на лицевом счёте застрахованного лица, можно лишь распределить их на будущие платежи. Однако если провести процедуру своевременно, возникновение такой ситуации крайне маловероятно.

Сверка расчётов

При обнаружении переплаты государственный орган может предложить плательщику страхового взноса провести совместную сверку расчётов. Подробное изучение документации с двух сторон поможет как можно скорее решить возникшую ситуацию. Срок, в течение которого можно будет подать заявление о возврате, будет исчисляться с даты проведения сверки.

Куда обращаться

С 2017 года все дела, касающиеся исчисления, расчётов и возврата пенсионных взносов, решаются через налоговый орган. Подать заявление можно следующими путями:

- лично, придя в отделение налоговой службы;

- почтовым отправлением на адрес регионального отделения ФНС;

- на сайте налоговой инспекции в личном кабинете.

Способ подачи заявления не влияет на скорость обработки запроса и принятия итогового решения.

Форма документа

Заявление подаётся в специально разработанной унифицированной форме 23-ФСС. По взносам, уплаченным до 1 января 2017 года, бумагу следует направить в ПФР по форме 23-ПФР.

Заполнить документ можно как от руки при помощи шариковой ручки, так и при помощи компьютерных средств. В отделении налоговой службы на информационном стенде должны быть в наличии пустые бланки для заполнения. Сотрудник-консультант поможет правильно заполнить документ.

Если же заявление подаётся удалённо, лучше исполнить его в машинописном виде. Далее в статье мы приведём подробную инструкцию. Документ, составленный с ошибками, не будет рассмотрен государственным органом, и придётся писать его заново.

Пошаговая инструкция по заполнению формы 23-ФСС

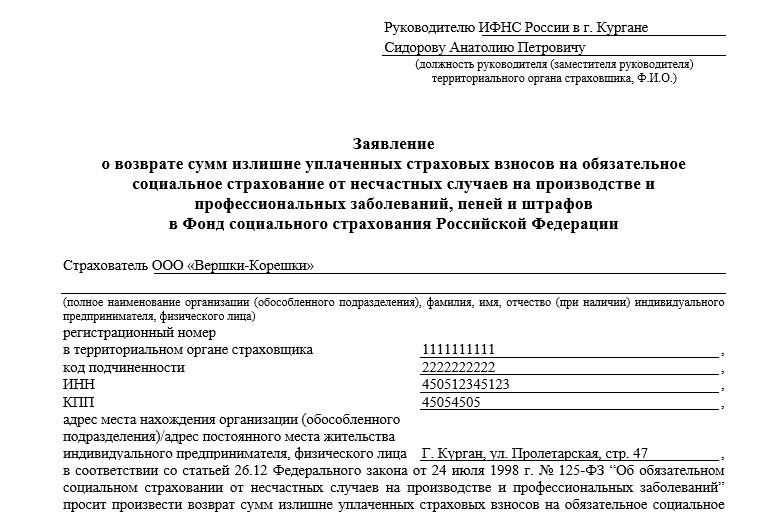

Структурно бланк можно разделить на 4 составные части: шапка документа, сведения об организации-страхователе, информация по уплаченным суммам и указание уполномоченных лиц.

Начать следует с шапки. В ней необходимо указать, кому подаётся заявление. Следует предварительно узнать ФИО и должность руководителя регионального отделения налоговой инспекции. Эта часть пишется в дательном падеже.

Затем идёт часть с информацией о страхователе. Следует оставить полное наименование предприятия согласно учредительной документации с указанием организационно-правовой формы юридического лица (ОАО, ООО и т.д.). В этой же части вносятся сведения об ИНН, КПП и адресе местонахождения предприятии. На этом информационная часть заканчивается.

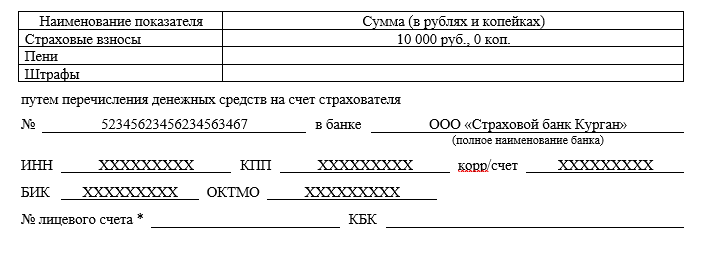

Ниже по документу идёт блок с информацией о сумме, подлежащей к возвращению. Указывается размер с точностью до копейки. Затем здесь же отмечается счёт, на который средства должны быть переведены, и другие реквизиты банка:

- наименование банковской организации;

- ИНН, КПП, БИК, ОКТМО;

- и другие.

Выглядеть это должно следующим образом

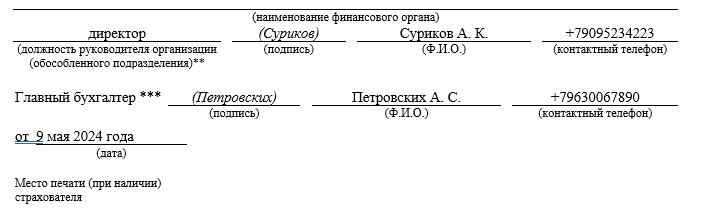

Следующая часть должна нести в себе сведения об уполномоченных лицах предприятия. Отмечается ФИО и должность в организации руководителя и главного бухгалтера (при наличии такой должности в штатном расписании компании). Нередки случаи, когда руководитель берёт на себя полномочия главбуха. В таком случае он расписывается за две должности.

Если речь идёт о каком-то обособленном структурном подразделении, указывается его начальник. В этом блоке должностные лица расписываются, ставится дата подачи заявления. Если у страхователя имеется фирменная печать (штамп), на бумаге следует оставить её оттиск.

Четвёртый блок заявления подлежит заполнению только в случае подачи документа через представителя страхователя. Необходимо указать его ФИО и документы, подтверждающие личность и полномочия по представлению интересов организации. Таким документом может выступить устав организации или доверенность, выписанная от имени руководителя фирмы.

Если заявление подаётся руководителем лично, поля оставляют незаполненными.

После подачи заявления

Согласно налоговому законодательству у государственного органа есть срок в 10 дней на рассмотрение заявления. По истечению этого срока должен быть дан однозначный ответ, а средства возвращены на указанный в документе счёт. Возврат происходит без начисления дополнительных процентов.